Nouvelle année, nouveaux barèmes ! Découvrez tous les chiffres-clés du social de l’année 2020, pour les salariés et les auto-entrepreneurs.

Pour les salariés

SMIC et minimum garanti

|

SMIC taux horaire 10,15 € (au 1er janvier 2020)

Minimum garanti 3,65 €

|

|

|---|---|

|

SMIC mensuel base 35 heures hebdomadaires |

1 539,42 € |

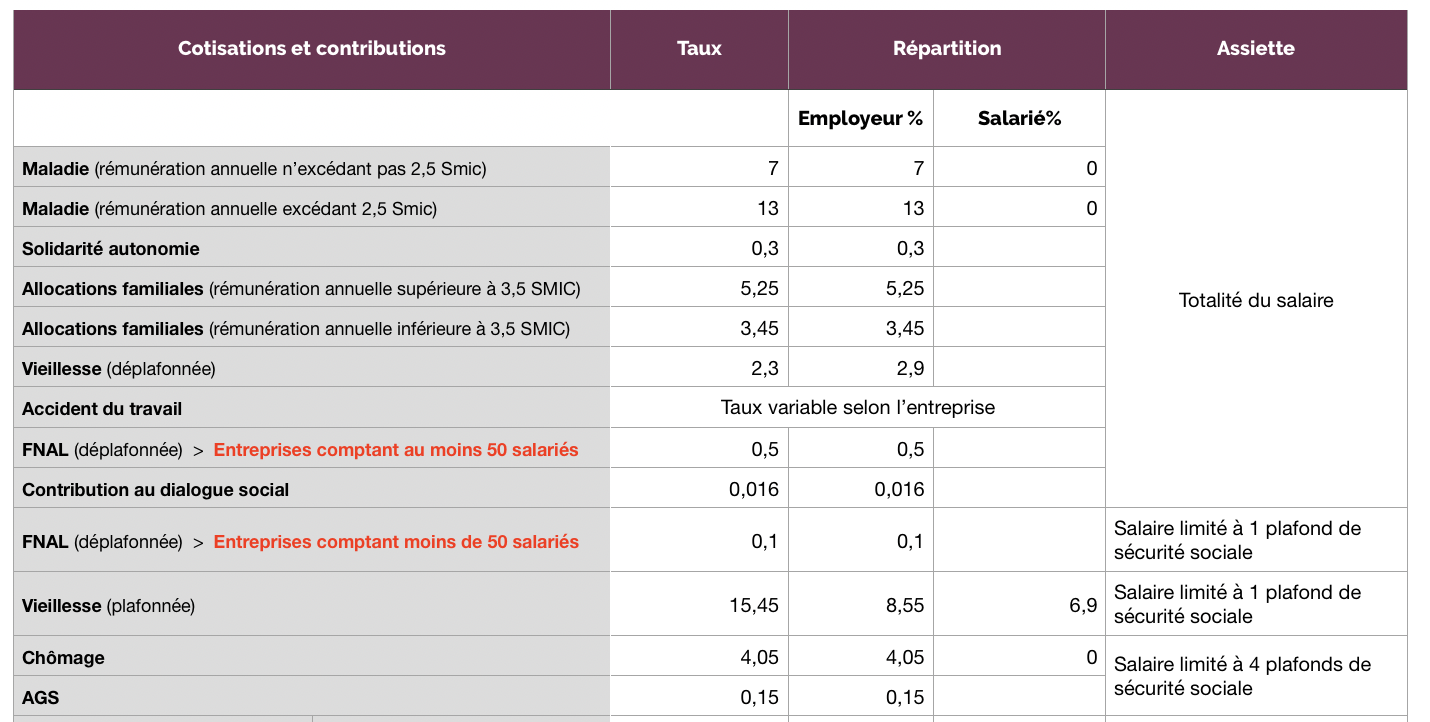

Cotisations

Tableau des cotisations sociales minimales (à jour au 1er janvier 2020) – en rouge les changements 2020 :

D’autres taxes et participations sont dues : taxe sur les salaires, effort construction, apprentissage, formation continue, versement transport

Plafonds de sécurité sociale 2020 :

| Périodicité | 2020 |

|---|---|

| Année |

41 136 € |

| Trimestre |

10 284 € |

| Mois |

3 428 € |

| Quinzaine |

1 714 € |

| Semaine |

791 € |

| Jour |

189 € |

| Heure |

26 € |

Avantages en nature et frais professionnels

Avantage en nature « repas » :

Chaque fois que le salarié qui n’est pas en situation de déplacement professionnel, est nourri gratuitement ou pour un prix modique, il y a un avantage en nature.

Évaluation de l’avantage en nature « repas »

L’arrêté du 10 décembre 2002 prévoit que l’évaluation forfaitaire de l’avantage en nature sera revalorisée au 1er janvier de chaque année. Le montant de l’avantage en nature par repas est fixé depuis le 1er janvier 2020 à 4,90 €, soit à 9,80 € par jour pour deux repas.

Repas pris dans une cantine

Le repas pris dans une cantine moyennant une participation du salarié inférieure à la valeur réelle du repas constitue un avantage en nature.

Lorsque la participation du salarié est inférieure à la valeur du forfait avantage en nature (soit 4,90 € par repas en 2020), l’avantage en nature équivaut à la différence entre ces deux montants.

Toutefois, pour éviter des redressements de faible valeur, la circulaire du 7 janvier 2003 prévoit que lorsque la participation du salarié est au moins égale à la moitié du forfait avantage en nature, l’avantage en nature peut être négligé.

| Participation du salarié | Montant de l’avantage en nature |

|---|---|

|

< 1⁄2 du forfait avantage en nature soit < à 2,45 € |

4,90 € – participation du salarié |

|

≥ 1⁄2 du forfait avantage en nature soit ≥ à 2,45 € |

aucun |

Avantage en nature logement

La fourniture d’un logement constitue pour le salarié un avantage en nature dès lors qu’elle est gratuite, ou a pour contrepartie une indemnité minime ne pouvant être assimilée à un loyer.

L’évaluation de l’avantage en nature peut s’opérer chaque année en fin d’exercice, salarié par salarié. L’employeur opte pour une évaluation forfaitaire ou sur la base de la valeur locative servant au calcul de la taxe d’habitation.

Méthode de l’évaluation réelle

Méthode de l’évaluation forfaitaire

Frais Kilométriques

|

Puissance administrative |

Jusqu’à 5 000 km |

De 5001 à 20 000 km |

Au-delà de 20 000 km |

|---|---|---|---|

|

3 CV et moins |

d x 0,451 |

(d x 0,270) + 906 |

d x 0,315 |

| 4 CV |

d x 0,518 |

(d x 0,291) + 1 136 |

d x 0,349 |

| 5 CV |

d x 0,543 |

d x 0,305) + 1 188 |

d x 0,364 |

| 6 CV |

d x 0,568 |

(d x 0,32) + 1 244 |

d x 0,382 |

| 7 CV et plus |

d x 0,595 |

(d x 0,337) + 1 288 |

d x 0,401 |

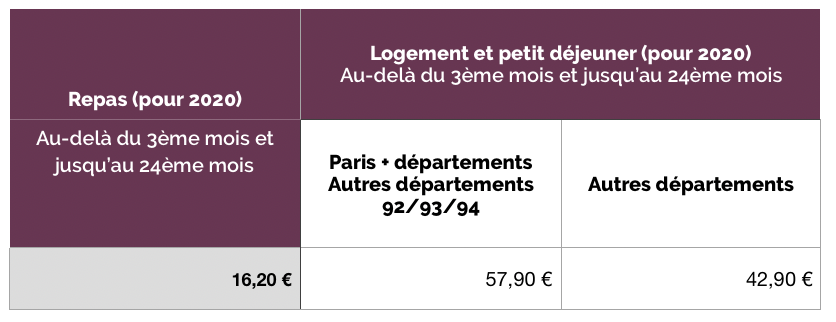

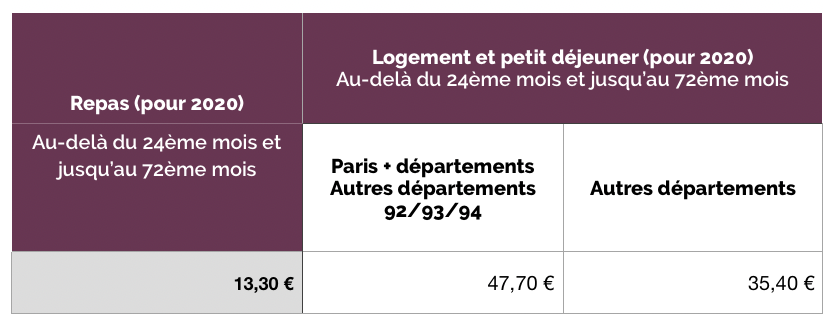

Allocations forfaitaires de grand déplacement en Métropole

NB : La durée des grands déplacements s’entend d’une durée continue ou discontinue de 3 mois dans un même lieu.

Pour un déplacement supérieur à 3 mois et inférieur à 2 ans, les montants fixés subissent un abattement à compter du 1er jour du 4ème mois.

Pour un déplacement supérieur à 2 ans, les montants subissent un abattement supplémentaire à compter du 1er jour du 25ème mois et dans la limite de 4 ans.

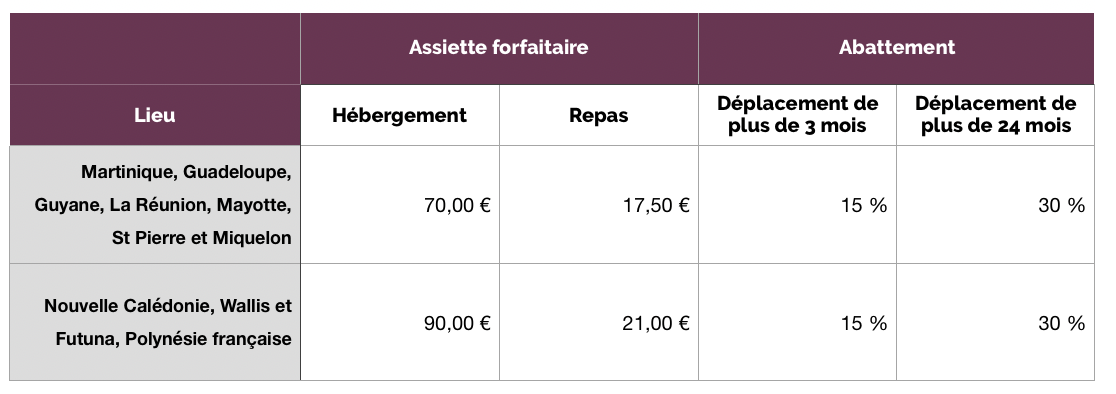

Allocations forfaitaires de grand déplacement en Outre-Mer

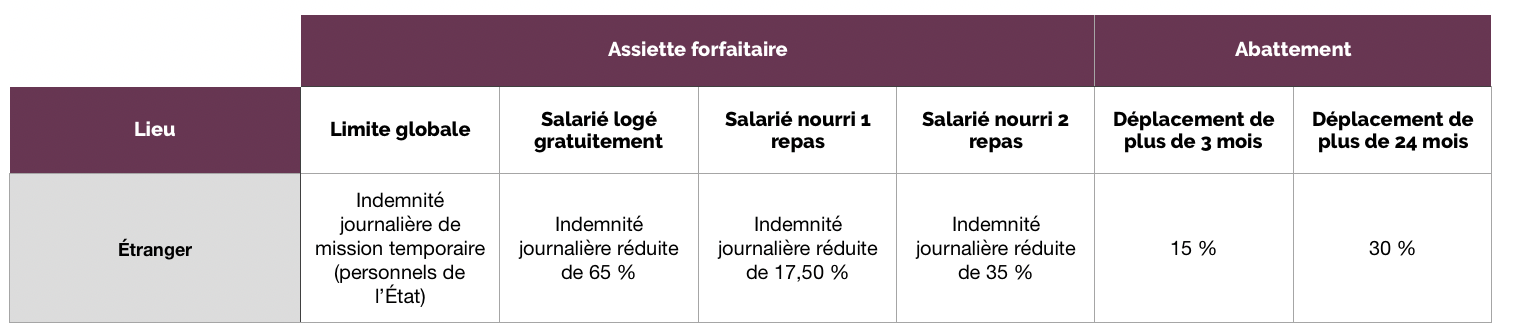

Allocations forfaitaires de grand déplacement à l’étranger

Les limites d’exonérations des indemnités de grand déplacement hors métropole sont fixées par référence aux indemnités journalières de mission allouées aux personnels civils et personnels effectuant une mission à l’étranger. Ces montants sont consultables sur le site du ministère de l’Économie. Découvrez le Barème en détails.

Allocations forfaitaires pour frais de repas

Le salarié en déplacement professionnel ou contraint de prendre ses repas sur son lieu de travail en raison de sujétions particulières de travail peut obtenir le remboursement des frais de repas au titre de frais professionnels.

L’indemnisation des frais professionnels liés aux repas peut s’effectuer sous la forme d’allocations forfaitaires ou encore en fonction des dépenses réellement engagées par le salarié.

|

Types de frais |

Allocations forfaitaires (pour 2020) |

|---|---|

|

Repas au restaurant |

19,00 € |

|

Repas hors des locaux de l’entreprise (et non pris au restaurant) |

9,30 € |

|

Repas sur les lieux du travail |

6,70 € |

Pour les travailleurs indépendants

Artisan / commerçant

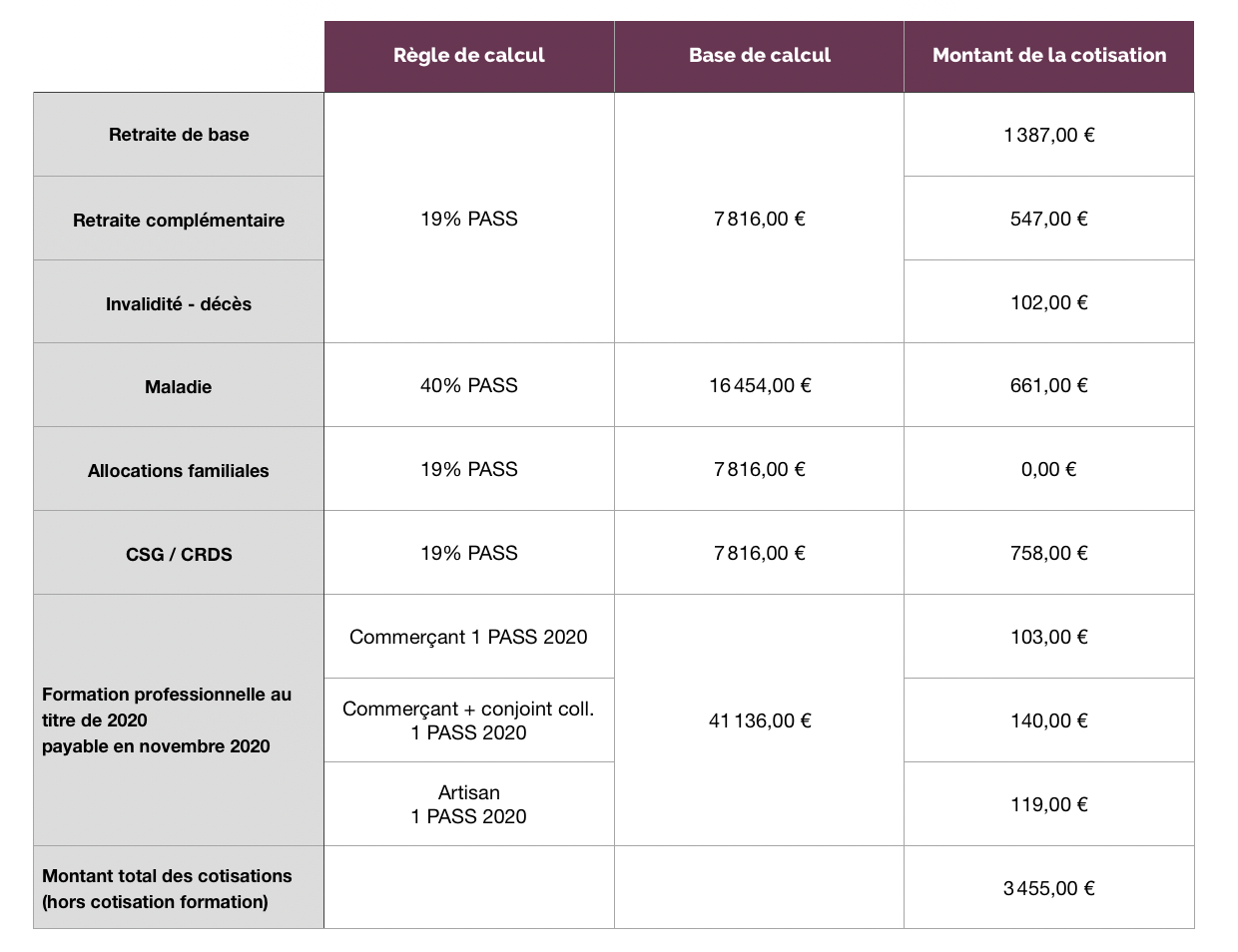

Début d’activité : cotisations et assiettes 2020

Artisans/Commerçants – 1ère année d’activité en 2020

Artisans/Commerçants – 2ème année d’activité en 2020

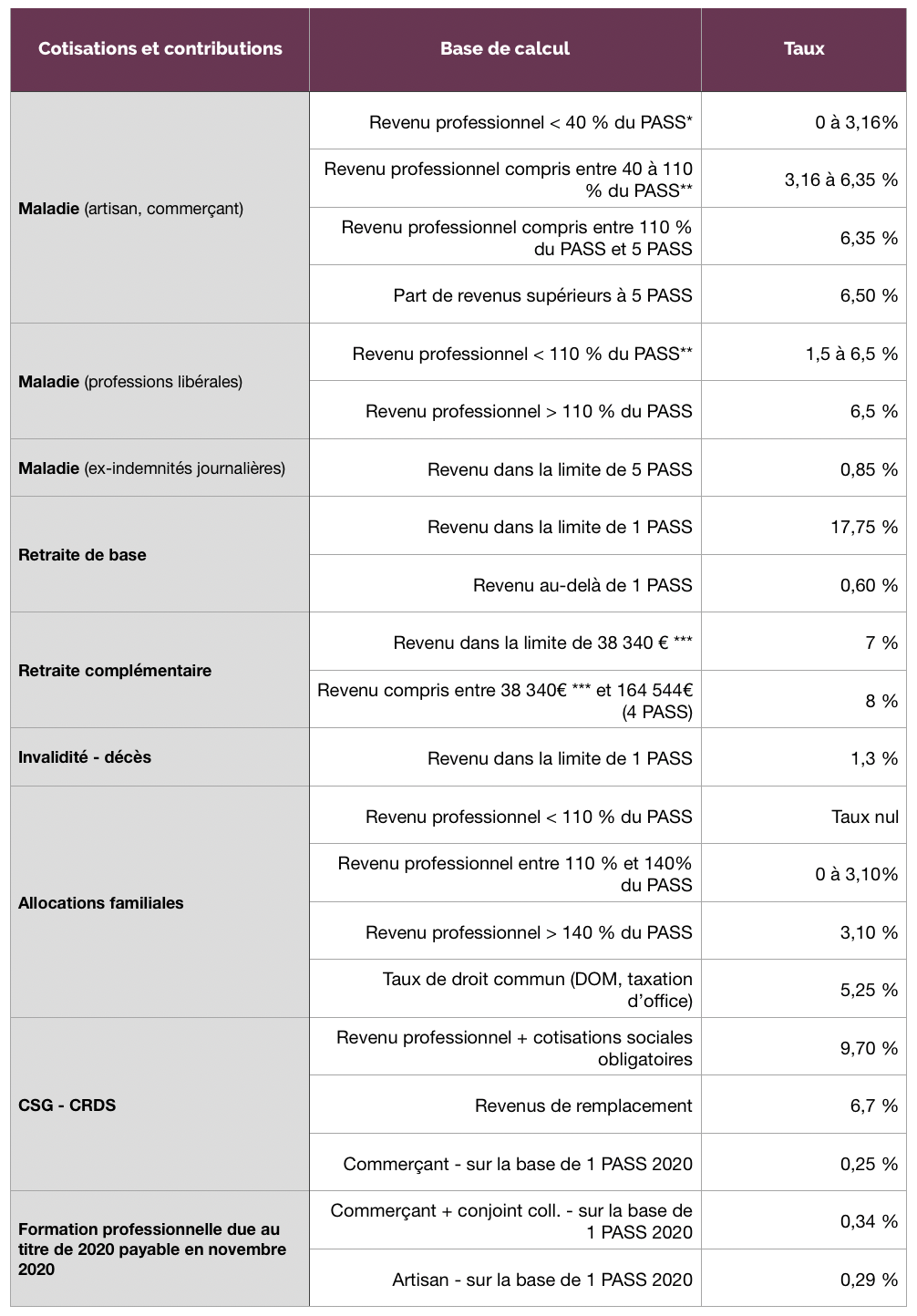

Assiettes et taux de cotisations 2020 (à partir de la 3ème année d’activité)

* En cas de revenu professionnel < 40 % PASS : double réduction du taux

** En cas de revenu professionnel < 40 % PASS : réduction unique du taux

*** Plafond spécifique du régime complémentaire des indépendants

Artisan / commerçant

Les professions libérales sont soumises aux mêmes cotisations que les artisans et commerçants, avec quelques spécificités.

Elles sont redevables d’une cotisation d’assurance maladie-maternité au taux de 6,5 % calculée sur la totalité de leurs revenus d’activité. Lorsque les revenus sont inférieurs à 110 % du PASS, le taux de la cotisation est calculé selon la formule suivante : [(6,5 % – 1,5 %) / (1,1 x PASS)] x revenu + 1,5 %.

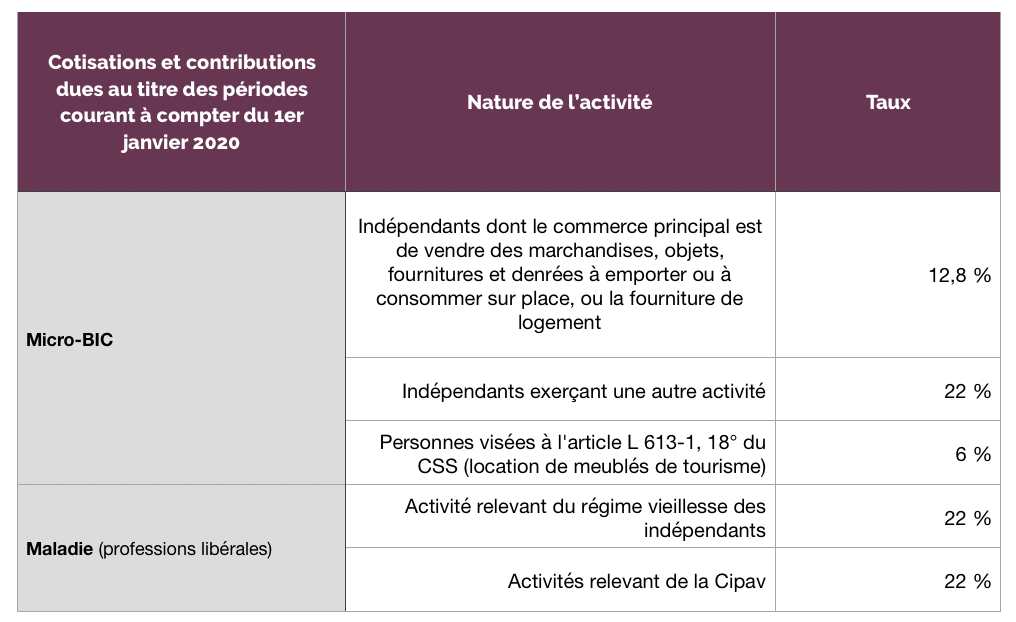

Micro-entrepreneur (auto-entrepreneur)

Les seuils d’application du régime social des micro-entrepreneurs sont fixés à 170 000 € pour les activités de commerce et d’hébergement et 70 000 € pour les activités de services. Les limites prévues pour le régime de la franchise en base de TVA ne sont pas modifiées.